Актуальные темы

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Сегодня я увидел отчет исследовательского отдела Deutsche Bank с заголовком: ‘Mapping the World's Prices 2025’, в котором говорится о сравнении обесценивания валют и покупательной способности в разных странах мира. Без сравнения нет боли, за последние 30 лет «невидимый налог» от обесценивания валюты оказался настолько серьезным.🧐

Ранее я работал в исследовательском институте ценных бумаг, проводя много лет макроэкономических исследований, и часто говорил новичкам: «Инфляция — это невидимый вор, который крадет деньги из вашего кармана.»

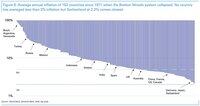

Как видно на этой картинке 👇, с момента краха Бреттон-Вудской системы в 1971 году ни одна страна в мире не смогла удержать среднюю инфляцию ниже 2%, даже самая сильная Швейцария имеет 2.2%. А такие страны, как Аргентина и Бразилия, с инфляцией в десятки процентов в год, теряют деньги быстрее, чем лед тает.

Что это означает? — Если вы просто храните деньги в банке, даже если вам кажется, что ваш капитал не изменился, на самом деле покупательная способность уменьшается с каждым годом. Поэтому просто лежать и ничего не делать — это определенно проигрышная стратегия.

📝 Влияние инфляции и обесценивания валюты на инвестиции

В последние годы мы наблюдаем за движением валютных курсов, и закономерности особенно очевидны:

Страны с высокой инфляцией → Долгосрочное обесценивание валюты → Ваши тяжело заработанные деньги в местной валюте становятся все менее ценными на международном рынке.

Страны с низкой инфляцией → Долгосренная стабильность валюты → Высокая покупательная способность иностранной валюты, капитал легче привлекает иностранные инвестиции.

Например, Швейцария, 2.2% средняя инфляция + сильный франк, вот почему Швейцария долгое время занимает верхние позиции в списках самых дорогих городов мира — это не потому, что они живут роскошно, а потому что их деньги крепкие.

С другой стороны, в таких странах, как Аргентина и Турция, многолетняя высокая инфляция превратила местную валюту в обрывки бумаги. Даже если акции растут, обесценивание местной валюты при обмене на доллары съедает многие доходы.

🎯 Американские акции, криптовалюта, золото — это эффективные инструменты противодействия инфляции:

Вернемся к вопросу, который интересует большинство фанатов:

Если я инвестирую в американские акции, #BTC и золото на фоне инфляции, сколько я могу получить через 30 лет?

1️⃣ Сначала посмотрим на историю — американские акции (индекс S&P 500) за почти сто лет имеют годовую номинальную доходность около 9-10%.

2️⃣ #BTC за последние 10 лет имеет среднюю годовую доходность около 124%.

3️⃣ Золото за последние 30 лет (с 1994 по 2024 год) имеет годовую доходность около 5.7%.

Поскольку у американских акций более длительный временной период и большая операционная гибкость, здесь в основном речь идет об американских акциях. Средняя инфляция в США за прошлые годы составляет около 3%, так что, если посчитать, реальная доходность покупательной способности составляет около 6-7%.

Что это значит? Если бы вы 30 лет назад вложили 10 000 долларов в индекс американских акций и не трогали их, сейчас это примерно превратилось бы в 180 000 долларов (с учетом сложных процентов и инфляции). Вот почему я часто говорю, что долгосрочная логика американских акций не в краткосрочных колебаниях, а в том, чтобы обойти «невидимого вора» в условиях инфляции и обесценивания валюты. (Но обязательно помните, что выбор акций и времени также очень важен)

Присоединяйтесь к нашему инвестиционному сообществу #RWA в американских акциях:

20 авг., 20:14

В четверг поговорим о капиталовложениях между индексом Шанхай-Шэньчжэнь 300, который достиг нового максимума за последние 10 лет, и американскими акциями. Не забудьте прийти послушать!🧐

66,97K

Топ

Рейтинг

Избранное