Populære emner

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

I dag så jeg en rapport fra Deutsche Banks forskningsavdeling med tittelen: 'Mapping the World's Prices 2025', som snakker om sammenligningen av valutasvekkelse og kjøpekraft i land rundt om i verden. De siste 30 årene har den «usynlige skatten» på valutadepresjon vært så alvorlig. 🧐

Jeg pleide å gjøre makroforskning ved Securities Research Institute i mange år, og den vanligste setningen jeg sa til nykommere var: "Inflasjon er den usynlige tyven som stjeler penger fra lommen din." ”

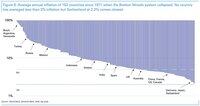

Som 👇 vist i dette diagrammet, siden kollapsen av Bretton Woods-systemet i 1971, har ingen land i verden vært i stand til å redusere gjennomsnittlig inflasjon under 2 %, og Sveits, som er best, har 2,2 %. Inflasjonskonger som Argentina og Brasil har i gjennomsnitt titalls prosent per år, og penger svekkes raskere enn isbiter.

Hva betyr dette? ——Hvis du bare setter inn penger i banken, selv om du føler at hovedstolen din ikke har beveget seg, krymper faktisk kjøpekraften år for år. Derfor er det definitivt å tape å ligge stille.

📝 Virkningen av inflasjon og valutadevaluering på investeringer

Vi har sett på valutakursutviklingen de siste årene, og loven er spesielt tydelig:

Land med høy inflasjon → langsiktig valutasvekkelse → din hardt opptjente lokale valuta blir mindre og mindre verdifull i det internasjonale markedet

Land med lav inflasjon → valutaer er sterke over lang tid → har høy valutakjøpekraft og kapital er lettere å tiltrekke seg utenlandske investeringer

For eksempel er Sveits, med en gjennomsnittlig inflasjon på 2,2 % + en sterk sveitsisk franc, grunnen til at Sveits lenge har vært på listen over de dyreste byene i verden – ikke hvor luksuriøst de bor, men fordi pengene deres er harde.

På den annen side, på steder som Argentina og Tyrkia, har tiår med høy inflasjon direkte gjort den lokale valutaen til avfallspapir. Selv om aksjen stiger og den lokale valutaen svekkes og veksles mot amerikanske dollar, blir mange gevinster spist.

🎯 Amerikanske aksjer, krypto og gull er kraftige våpen mot inflasjon:

La oss gå tilbake til et spørsmål som de fleste fans er mer bekymret for:

Hvis jeg investerer i amerikanske aksjer, #BTC og gull i sammenheng med inflasjon, hvor mye avkastning kan jeg få på 30 år?

1️⃣ La oss se på historien først - den årlige nominelle avkastningen til amerikanske aksjer (S&P 500) de siste nesten 100 årene er omtrent 9-10 %

2️⃣ #BTC Gjennomsnittlig årlig avkastning de siste 10 årene er omtrent 124 %.

3️⃣ Gull har gitt en årlig avkastning på rundt 5,7 % de siste 30 årene (1994 til 2024).

På grunn av den lengre tidssyklusen og sterkere operabiliteten til amerikanske aksjer, snakker vi hovedsakelig om amerikanske aksjer, og den gjennomsnittlige inflasjonsraten i USA tidligere var omtrent 3 %, så den faktiske avkastningen på kjøpekraften er omtrent 6-7 %.

Hva betyr det? Hvis du investerte $10 000 i en amerikansk aksjeindeks for 30 år siden, ville det vært rundt $180 000 nå (reell kjøpekraft etter renters rente og inflasjon). Det er derfor jeg ofte sier at den langsiktige logikken til amerikanske aksjer ikke er kortsiktige opp- og nedturer, men å overgå den "usynlige tyven" i et miljø med inflasjon og valutadepresjon. (Men du må huske at aksjevalg og timing også er veldig viktig)

Bli med i vår amerikanske aksje- #RWA investeringsstamme:

20. aug., 20:14

På torsdag, la oss snakke om kapitalspillet mellom CSI 300 de siste 10 årene og det amerikanske aksjemarkedet, husk å lytte! 🧐

66,98K

Topp

Rangering

Favoritter