المواضيع الرائجة

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

الطفرة القادمة في خيارات التشفير

ذهبت Robinhood إلى العملات المشفرة هذا الشهر ، حيث كشفت النقاب عن L2 القائمة على @Arbitrum ، وطرحت الأسهم الأمريكية المرمزة لأي شخص لديه محفظة ، وإثارة أسهم ما قبل الاكتتاب العام الاصطناعية @OpenAI. ومع ذلك ، فإن أول مشتق تشفير تم شحنه كان دائما برافعة مالية 3 أضعاف ، وليس خيارات ، مما جعل @RobinhoodApp مشهورا.

يلتقط اختيار المنتج الفردي هذا عقدا من الاختلاف التطوري بين أسواق العملات المشفرة والتمويل التقليدي. تعمل الأسواق التقليدية في ظل قيود CFTC التي تتطلب عمليات تمديد مستقبلية وتخلق احتكاكا تشغيليا. تحدد اللوائح الأمريكية الرافعة المالية لهامش الأسهم بحوالي 2x وتحظر أي شيء يشبه "20x الدائم". أصبحت الخيارات هي الطريقة الوحيدة للمستثمرين الذين لديهم 500 دولار لتحويل حركة 1٪ في Apple إلى مكاسب بنسبة 10٪ +.

أدى ذلك إلى نمو هائل في سوق الخيارات الأمريكية. يأتي ما يقرب من نصف هذا النشاط من تجار التجزئة الذين يقاضون الخيارات قصيرة الأجل تنتهي صلاحيتها في نفس اليوم أو بحلول نهاية الأسبوع. قامت Robinhood ببناء أعمالها حول توفير وصول سريع وسهل ومجاني إلى الخيارات وتحقيق الدخل منها عبر Citadel من خلال نموذج يسمى الدفع مقابل تدفق الطلبات.

فجوة التداول

خلقت بيئة التشفير غير المنظمة ، التي تتعامل فقط في الأصول الرقمية دون التسليم المادي ، مساحة للابتكار. بدأ كل شيء بمستقبل @Bitmex الدائم. هذه العقود الآجلة فريدة من نوعها من حيث أنه ، كما يوحي الاسم ، لا يوجد تاريخ "تسليم". هم دائمون. يمكنك فتح مركز يصل إلى رافعة مالية تصل إلى 100 ضعف على أي رمز مميز.

الخيارات أكثر تعقيدا. يحتاج المستثمرون إلى إدارة متغيرات متعددة في وقت واحد: اختيار الإضراب ، والسعر الأساسي ، واضمحلال الوقت ، والتقلبات الضمنية ، والتحوط من دلتا. تطور معظم متداولي العملات المشفرة مباشرة من التداول الفوري إلى التداول الدائم ، متجاوزين منحنى تعلم الخيارات تماما.

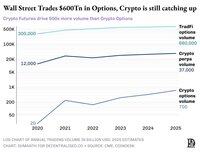

اتجهت شركات المنافسات المتداولة مثل @Binance و @Bybit_Official إلى العقود الدائمة لجذب طلب التجزئة على الرافعة المالية. في الشهر الماضي ، قامت أماكن perp بتسوية ما يقرب من 3.7 تريليون دولار أمريكي من القيمة الافتراضية. تم مسح جميع خيارات التشفير مجتمعة 100 مليار دولار أمريكي فقط ، أي أقل من 5٪ من حجم perp.

@DeribitOfficial ، تتعامل أكبر خيارات التشفير CEX وحدها مع 85٪ من تدفق الخيارات هذا ، مما يسلط الضوء على مدى ضعف السوق ومركزيته.

بدت خيارات النقل على السلسلة سهلة على الورق. يمكن للعقد الذكي تتبع الإضرابات وانتهاء الصلاحية ، وضمان الضمانات وتسوية المدفوعات بدون وسطاء. ومع ذلك ، بعد خمس سنوات من التجارب ، لا تزال خيارات DEXes مجتمعة تستحوذ على أقل من 1٪ من حجم الخيار. قارن هذا ب Perp DEXes ، التي تعالج حوالي 10٪ من حجم العقود الآجلة.

تطور الخيارات على السلسلة

تتطلب الخيارات طرفا نظيرا على استعداد لتحمل مخاطر غير متكافئة. إذا اشتريت مكالمة BTC مقابل 100 ألف دولار العام الماضي ، وانتقل السعر إلى 115 ألف دولار ، فيتعين على الطرف المقابل ، المعروف باسم كاتب الخيارات ، دفع 15 ألف دولار.

إنهم يتقاضون علاوة بناء على مدى احتمالية جني الأموال ، والتي يحسبونها باستخدام صيغة Black Scholes يترجم التقلب العالي في الرمز الأساسي إلى علاوة أعلى للخيار لأن الكتاب يحتاجون إلى مزيد من التعويض لمسارات الأسعار الأكثر وحشية.

1. المرحلة الأولى من البروتوكولات بقيادة @Opyn_ الكتابة الديمقراطية من خلال السماح لأي شخص بقفل خيارات الضمانات والاكتتاب مثل ERC-20s وكسب أقساط. يتيح ذلك للمستخدمين تداول الخيارات بطريقة نظير إلى نظير ، لكن رسوم الغاز لسك هذه الخيارات احترقت أكثر من أقساط التأمين. كان على الكتاب أيضا قفل القيمة الاسمية الكاملة حتى انتهاء الصلاحية ، لذلك ظل رأس المال خاملا لعدة أشهر.

2. قام البناة بعد ذلك بتجميع الضمانات في خزائن AMM ، مستوحاة من تصميم Uniswap. @HegicOptions السماح للمتداولين بشراء خيار بنقرة واحدة بينما يتعامل منحنى التسعير مع الرياضيات. نجحت الراحة ، لكن القبو أخطأ في تسعيرها. أدى انهيار ETH الحاد في سبتمبر 2020 إلى القضاء على عام من عائد LP وذكر الجميع بأن التسعير الآلي دون التحوط أمر خطير.

3. حاولت Lyra (الآن @Derivexyz) حل ذلك من خلال تعليم القبو التحوط من صافي التعرض على الدائمين. خفض التحوط عمليات السحب إلى النصف ، ومع ذلك اعتمد التصميم على سيولة DEX الخاصة @Synthetix_io. عندما أفرغ ذعر Terra-Luna تلك المجمعات ، فشلت التحوطات في الملء ، وتضخمت فروق الخيارات ، مما جعل التداول مستحيلا.

4. حاولت مشاريع مثل @RibbonFinance الاكتتاب في مكالمات الاكتتاب كوسيلة لتوفير العائد. أرسل المودعون ETH إلى قبو الخيارات الذي يبيع المكالمات بالمزاد العلني التي تنتهي صلاحيتها في غضون أسبوع. خلال السوق الصاعدة ، بدت هذه الأقساط مذهلة ، ولكن عندما انخفضت ETH ، لم يعد الدخل يغطي الخسائر وظل المستخدمون عالقين في مراكزهم حتى انتهاء الصلاحية.

5. أخيرا ، حاولت فرق Solana و Optimism مثل @PsyOptions و @DriftProtocol و @Aevoxyz و Derive إعادة إنشاء دفتر طلبات Deribit ، ومطابقة الصفقات خارج السلسلة والاستقرار على السلسلة. لقد قاموا بضم صانعي السوق الذين يمكن أن يثبوا فروق أسعار ضيقة. لكن لا يزال يتعين على الصانعين نشر ضمانات جديدة لكل ساق لأن العقود الذكية لم تستطع إدراك أن المكالمة القصيرة التي يتم التحوط منها بالفور تنطوي على مخاطر صافية ضئيلة. جفت السيولة كلما قام هؤلاء الصانعون بتسجيل الخروج.

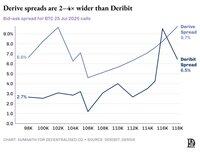

لماذا تكافح الخيارات

صانع السوق الذي يبيع مكالمة BTC بقيمة 120 ألف دولار والتحوط من دلتا مع BTC الفورية لديه صافي مخاطر قريبة من الصفر. يدرك Deribit ذلك ويتقاضى هامشا على صافي التعرض المشترك. تقوم معظم التصميمات على السلسلة بترميز كل خيار بشكل منفصل ، مما يؤدي إلى قطع رابط المخاطرة. كل تحوط يربط ضمانات جديدة ، لذلك تصبح أسعار صانعي السوق أوسع.

في حين أن Derive قد عالجت هذا جزئيا عن طريق إضافة دائمين لتمكين الهامش المتقاطع داخل غرفة المقاصة الخاصة بهم ، تظل فروق الأسعار أوسع بكثير من Deribit. غالبا ما تكون أكثر بدانة 2-5 مرات للمناصب الكبيرة.

على النقيض من ذلك مع @HyperliquidX ، فإن DEX الذي يمسح الآن حوالي 6٪ من جميع أحجام perp ويتطابق مع فروق أسعار CEX. سر Hyperliquid ليس رياضيات جديدة. إنها السباكة. يقع مجمع سيولة عالمي واحد يسمى HLP على الجانب الآخر من كل صفقة. يرى المتداولون دفتر طلبات واحد ، ومعدل تمويل واحد ، ولا توجد شبكات إضراب ولا انتهاء صلاحية. الحمل المعرفي قريب من الصفر ، وتجربة المستخدم سلسة. تأخذ صفقات الشراء والبيع على جانبي التجارة. عندما يصبح صافي التعرض غير متوازن ، فإن محرك مخاطر البروتوكول يتحوط من الأماكن الخارجية أو يخنق النفوذ.

إن إعداد أسواق جديدة غير مؤلم بنفس القدر. قم بتأسيس مجمع ، وإدراج الأصول ، ويمكن أن يبدأ التداول دون تملق صناع السوق.

على النقيض من ذلك ، تؤدي الخيارات إلى تقسيم السيولة عبر آلاف الأصول الصغيرة. كل مجموعة من الإضراب وانتهاء الصلاحية تخلق سوقا خاصا بها بخصائص مميزة ، مما يقسم رأس المال المتاح ويجعل من المستحيل تقريبا تحقيق العمق الذي يحتاجه المتداولون المتطورون.

يظل رأس مال الكتاب مجمدا حتى التسوية ، وتظل فروق الأسعار واسعة ، ولا تتحقق تجربة المستخدم السلسة التي تشغل البيرس. هذا هو جوهر سبب عدم انطلاق الخيارات على السلسلة.

القطعة المفقودة

ومن المفارقات أن البنية التحتية التي تشغل Hyperliquid يمكن أن تكون بالضبط ما فاتته الخيارات على السلسلة. لقد كتبنا عن نهج Hyperliquid في البنية التحتية المشتركة ، مما أدى إلى إنشاء ديناميكيات المجموع الإيجابي التي وعد بها DeFi منذ فترة طويلة ولكن نادرا ما تحققها. كل تطبيق جديد يقوي النظام البيئي بأكمله بدلا من التنافس على السيولة النادرة.

نعتقد أن الخيارات ستأتي أخيرا على السلسلة من خلال نهج البنية التحتية أولا. بينما ركزت المحاولات السابقة على التطور الرياضي أو الرموز المميزة الذكية ، فإن HyperEVM يحل مشكلة السباكة الأساسية: إدارة الضمانات الموحدة ، والتنفيذ الذري ، والسيولة العميقة ، والتصفية الفورية.

هناك بعض الجوانب الأساسية لديناميكيات السوق المتغيرة التي نراها:

1. في فترة ما بعد انهيار FTX في عام 2022 ، كان هناك عدد أقل من صناع السوق في السوق الذين يتعاملون مع البدائيين الجدد ويخاطرون. اليوم ، تغير ذلك. عاد المشاركون من الطرق التقليدية إلى التشفير.

2. هناك المزيد من الشبكات التي تم اختبارها في المعركة والتي يمكنها تلبية احتياجات إنتاجية المعاملات الأعلى.

3. السوق أكثر انفتاحا على بعض المنطق والسيولة التي لا تكون على السلسلة بالكامل.

الخيارات لها تأثير ليندي وتقلب ، ولكن يصعب على الفرد العادي فهمها. نعتقد أنه ستكون هناك فئة من تطبيقات المستهلك التي تركز على سد هذه الفجوة ، بمساعدة LLMs التي يمكنها التحقق من الأقساط واقتراح الإضراب الأكثر جاذبية بلغة إنجليزية بسيطة.

اقرأ القصة كاملة هنا:

9.98K

الأفضل

المُتصدِّرة

التطبيقات المفضلة