Актуальні теми

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Основна причина коригування ринку полягає в тому, що дані PPI викликали занепокоєння з приводу ринкової інфляції, тому необхідно розглянути два аспекти, щоб змінити її пізніше, інакше до цього буде важко розвернутися, що також є причиною того, що було сказано, що вона буде коливатися в короткостроковій перспективі. Ці два аспекти: 1. Що думає центральний банк? Що думає Пауелл про ядро і де кут балансу між зайнятістю та інфляцією? Інфляція послуг у ІСЦ є одноразовим сезонним фактором чи постійним? Інфляція зростає, зайнятість ослабла, яка система суджень має більшу вагу після цього?

Особисто я очікую, що в попередньому питанні незалежності справді є ознаки зростання інфляції, і важко зробити позицію Лао Бао голубиною, і є велика ймовірність, що це буде лише нейтральною заявою, щоб побачити тенденцію подальших даних. Звичайно, деякі друзі говорили, що навіть якщо нейтральне ставлення Пауелла вважається яструбиним по відношенню до ринку, це залежить від впливу шокової поправки на очікування ринку в останні кілька днів.

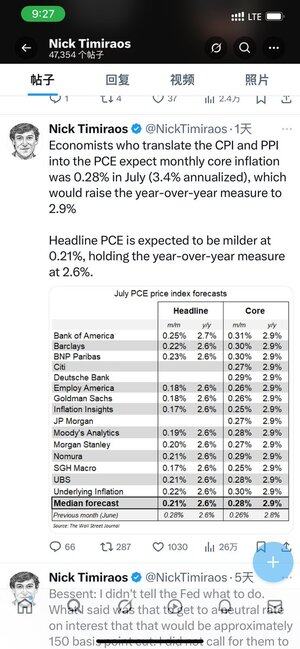

2. Як щодо даних подальших дій? У липні сектор послуг зріс за індексом споживчих цін, що пов'язано з тим, що товарна інфляція ще не продемонструвала, але інфляція у сфері послуг почала зростати, і вона починає турбуватися про подальші дані. Тому липневі дані PCE, опубліковані наступного тижня, дуже важливі, і деякі друзі вважають, що PPI вирішив, що липневий PCE буде не дуже хорошим. Якщо поглянути на очікування Ніка з Wall Street Journal щодо липневого PCE, то після індексу споживчих цін (PPI) очікування установ на липень не дуже захмарні, що має бути потенційною можливою різницею в очікуваннях, на яку варто звернути увагу. Якщо дані дійсно в порядку, найголовніша можлива причина повинна полягати в наступному

18 серп., 12:20

Минулого тижня ми говорили про те, чи буде ринок все ще волатильним у короткостроковій перспективі, і ключовим моментом є те, що на щорічних зборах світових центральних банків цієї п'ятниці багато людей можуть не знати тему цієї щорічної зустрічі центральних банків «Ринок праці в перехідний період: населення, продуктивність та макроекономічна політика», про яку можна сказати, що вона дуже актуальна для поточної економічної ситуації в США.

Дебати про продуктивність імміграції, корінного населення та штучного інтелекту будуть підніматися майже на кожну тему, будь то тарифи, дефіцитні рахунки, безробіття, капітальні витрати, термінальні процентні ставки або конференції про прибутки від технологій до споживчих акцій.

Це також є ключовим напрямком сучасного ринку:

Висхідний імпульс у середньостроковій та довгостроковій перспективі дуже очевидний: фіскальна експансія, промислова політика, масштабне прискорення штучного інтелекту та основних активів шифрування також увійшли в процес великомасштабних закупівель; Однак у короткостроковій перспективі імпульсу стало бракувати, особливо дані щодо індексу споживчих цін минулого четверга значно перевищили очікування, що було не дуже добре для ринку, а потім інфляційні очікування минулої п'ятниці також повільно зростали. Як і в попередньому твіті, у великій зміні

Повертаючись до щорічних зборів центрального банку, має сенс поглянути на яструбину або голубину позицію Пауелла:

На ринку праці справді сповільнюються «голубині» очікування, інфляція помірно вища і не злетіла у великих масштабах, а борговий тиск справді високий;

Яструбине очікування полягає в тому, що тарифи відображають, що інфляція на сировинних ринках не є високою, але сфера послуг справді знову стабільна, і, звичайно, також йде неявна боротьба за незалежність Федеральної резервної системи.

Стрижнем, як і раніше, є баланс Пауелла між зайнятістю та інфляцією, який момент він вважає важливішим. Особисто я вважаю, що його найкраща позиція – це нейтральність, не для того, щоб чітко заявити, що він знизить відсоткові ставки у вересні, а для того, щоб дочекатися серпневих даних щодо зайнятості та інфляції, які загалом є нейтральними для ринку, який повністю оцінений вересневим зниженням процентних ставок.

Пауелл також заявив на липневому засіданні з процентної ставки, що його нова структура процентних ставок є принаймні «помірно жорсткою», і якщо домінують ризики зростання інфляції, таке позиціонування політики є розумним, але якщо ризики зниження зайнятості та ризики зростання інфляції мають тенденцію бути збалансованими, то облікову ставку слід знизити, щоб наблизитися до нейтральної.

Таким чином, нейтральна заява Пауелла є короткостроковим полегшенням занепокоєння для ринку, але вона також залежить від того, як серпневі дані перевірять, чи є зміцнення сфери послуг у липні CPI та PPi одноразовим чи трендовим.

25,73K

Найкращі

Рейтинг

Вибране