Temas en tendencia

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

vivienna.btc

Macroeconomía y opciones | Bitcoin-er desde 2017 | Investigador de Defi @huobiglobal | INTJ

Ya sea oportunidad, paciencia o entusiasmo, hay una fecha de vencimiento. Una y otra vez, luego otra vez, luego otra vez, tres veces exhausto.

La premisa de adherirse a la disciplina es que existe una alta probabilidad de pisar la tendencia correcta, si es un error, o la tendencia ha cambiado, es mejor ajustarse rápidamente y detener la pérdida a tiempo antes de "una mayor caída".

20.82K

Gracias Sr. Ni por su pensamiento divergente ~

Mucha gente habla de Powell, y la atención se centra en él 1. si es demasiado lento (demasiado lento para subir los tipos de interés + demasiado lento para recortar); 2. Ya sea que cubras el cielo con una mano.

En primer lugar, repasemos que desde que Powell asumió el cargo en 2018, la economía estadounidense ha experimentado un proceso desde un fuerte crecimiento hasta el impacto de la nueva epidemia de coronas y luego una recuperación gradual. Aunque logró estabilizar los mercados financieros a principios de 2020 con una flexibilización sin precedentes (como la compra directa de bonos corporativos y una flexibilización cuantitativa masiva) frente a la pandemia, la subida de tipos de 2018 también desencadenó una volatilidad salvaje en el mercado, y Trump lo criticó públicamente por ser demasiado agresivo en ese momento (aunque el propio Powell consideró que llegaba demasiado tarde). En general, sin embargo, el desempeño de Powell en la gestión de la crisis sigue siendo muy bueno, pero sigue siendo discutible si los ajustes de política en el período regular son plenamente competentes, especialmente para equilibrar el control de la inflación y el crecimiento económico a largo plazo.

Pero mantener el crecimiento económico y la estabilidad de precios no es la tarea ni el objetivo de uno de los departamentos de la Fed.

Si la política monetaria compara el impacto de la política fiscal sobre la liquidez, la política monetaria (por ejemplo, recortes de tasas de interés o aumentos de tasas) afecta directamente la liquidez del mercado a través de ajustes de tasas de interés y operaciones de mercado abierto, y el impacto es rápido y generalizado, especialmente en situaciones de emergencia (por ejemplo, 2020). La política fiscal (por ejemplo, el gasto público o los recortes fiscales) afecta a la liquidez de forma más indirecta, requiere la aprobación del Congreso y se retrasa en su aplicación, pero puede ser mayor (por ejemplo, los paquetes de estímulo de la era de la pandemia). En el contexto actual de tipos de interés del 4,5%, un recorte de tipos puede impulsar el apetito por el riesgo a corto plazo, pero si la política fiscal va acompañada de infraestructuras a gran escala o subvenciones, el shock de liquidez puede ser más prolongado. La combinación de ambos es clave, y es posible que la política monetaria por sí sola no pueda hacer frente a las presiones inflacionarias a largo plazo.

En otras palabras, el dilema que enfrenta otro presidente no puede resolverse simplemente ajustando las tasas de interés.

Si Powell se va por presiones políticas, como la influencia de Trump, el nuevo presidente puede cambiar su estilo, pero los desacuerdos internos y la orientación de datos limitarán la posibilidad de "tapar el cielo con una mano". Esto se debe a que la independencia de la Fed se debe en gran medida al hecho de que su toma de decisiones no es interferida directamente por el Congreso o el poder ejecutivo, y que las reuniones del FOMC y los diagramas de puntos reflejan un juicio colectivo basado en datos, en lugar de un solo liderazgo (basta con mirar los discursos diarios de cada comité de votación). Por supuesto, existe el argumento de que Powell debe ser capaz de influir en otros votantes para ser elegible para ser presidente, y que es posible trabajar para que la Fed tenga algo que decir, así que no lo hago). Estos controles y equilibrios aumentan la confianza del mercado en las políticas, pero también pueden complicar la gestión de las expectativas. Para el mercado, esta independencia proporciona estabilidad, pero también puede desencadenar volatilidad a corto plazo debido a la falta de transparencia en la toma de decisiones.

Phyrex14 jul 2025

Esta debería ser la idea de muchos socios pequeños, aunque muchos socios pequeños dicen que la Fed es el presidente que puede decidir, pero a juzgar por el diagrama de puntos y los discursos de las actas de las reuniones, aunque hay "disputas partidistas" dentro de la Reserva Federal, sigue siendo bastante responsable de las responsabilidades de la Reserva Federal.

Por lo tanto, incluso si Powell es reemplazado por la persona de Trump, es posible que no pueda cubrir el cielo con una mano, e incluso si cubre el cielo con una mano, si la inflación en los Estados Unidos continúa aumentando, aún volverá a la ruta del endurecimiento.

En segundo lugar, hablamos mucho de los recortes de los tipos de interés en 2023 y 2024, de los recortes defensivos de los tipos de interés y de los recortes correctivos de los tipos de interés, los primeros pueden promover el apetito por el riesgo de los inversores cuando la economía estadounidense no tiene una recesión, mientras que los segundos recortan los tipos de interés debido a problemas económicos, lo que naturalmente no beneficiará al mercado de riesgo.

Si los tipos de interés empiezan a recortarse en septiembre, y la economía estadounidense sigue siendo bastante estable y la tasa de desempleo es baja, entonces cae en lo primero, lo que es bueno para los mercados de riesgo. Pero es temporal. Al fin y al cabo, hay que bajar aún más el tipo de interés actual del 4,5%.

74.85K

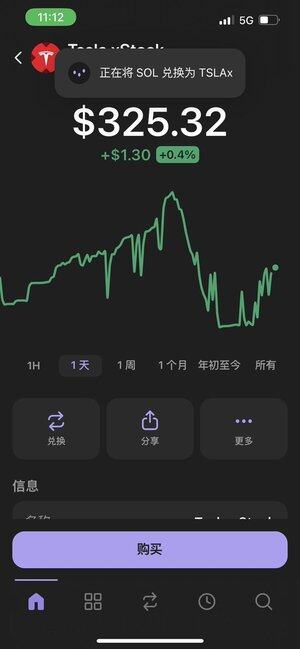

【Hearsay DYOR】El token xStocks es esencialmente una estructura de deuda corporativa (que rastrea el activo subyacente), no un token de capital.

La emisión de bonos realiza un seguimiento de los activos subyacentes, y el emisor no necesita calificaciones de custodia, por lo que el emisor respaldado es una SPV y la SPV no tiene calificaciones de distribución.

Hay una entidad de licencia DA de Bermudas involucrada en xStock PDSL, que en realidad es una subsidiaria de Kraken y se distribuye a través de esta entidad.

Debido a que es una deuda, está relacionada con los dividendos, y xStock lanza tokens directamente; Los tokens tampoco implican acciones corporativas. Los bonos pueden emitirse al portador, por lo que se parecen más a las stablecoins por naturaleza, que son pasivos corporativos.

Más importante aún, no es necesario registrar la transferencia de propiedad de la deuda (se requiere capital), por lo que no hay impuesto de timbre en el medio (aunque es un impuesto muy ridículo en las finanzas tradicionales), y cualquier transferencia se puede realizar en la cadena.

La compra implicará el intercambio de anticipos y stablecoins, por lo que hay un único límite de compra. Además, los brókeres tradicionales solo admiten el horario de apertura del mercado los días laborables más el horario previo y posterior al mercado de blueocean, para compensar las pérdidas de los creadores de mercado, el diferencial se establece en el 1% y la tarifa es en realidad relativamente alta, 0.5%.

Con todo, dar a los usuarios acceso a las acciones estadounidenses no tiene más efecto, pero es suficiente por ahora. Si se quiere llevar a cabo la institucionalización en el futuro, todavía se necesitan otras estructuras y soluciones de distribución

12.26K

En teoría, se trata de riesgos.

Sin embargo, USDT siempre ha estado en corto, pero nunca ha sido superado. Muchas instituciones quieren emitir stablecoins, como VISA o incluso Alipay WeChat, si emiten stablecoins, también son muy competitivas en escenarios de comercio transfronterizo y micropagos, pero no cortarán el comercio de criptomonedas. Si Circle quiere cortar a la fuerza en áreas donde no tiene ventaja, naturalmente golpeará una piedra con un huevo. Sin embargo, todavía hay muchos escenarios de mercado incrementales para el pago con criptomonedas, entonces, ¿por qué referirse solo a la capacidad actual de evaluación?

AB Kuai.Dong30 jun 2025

Buenos chicos, JPMorgan Chase & Co. ha emitido una calificación bajista en Circle en todos los ámbitos, con un precio objetivo de 80 u (ahora 182), con una visión similar al tweet bajista mencionado anteriormente:

· En la actualidad, Circle depende en gran medida de los ingresos únicos por intereses (97%), y cada vez que la Fed recorta los tipos, los ingresos de la empresa se reducen significativamente.

· Para permitir que el canal de intercambio impulse a USDC, el 60-70% de los ingresos por intereses deben asignarse al socio.

· Cada vez hay más contrapartes de stablecoins que intentan apoderarse del mercado con mayores rendimientos o escenarios de uso, lo que provocará una participación en USDC.

· Si el proyecto de ley de stablecoins de EE.UU. se implementa como se espera, obligará a Circle, como un banco, a aumentar su propio capital y ponerlo en los libros, lo que resultará en rendimientos diluidos.

· Además de las contrapartes de stablecoins, muchos productos de ingresos, como los fondos de mercado tokenizados, también son los principales competidores de Circle.

En la actualidad, JPMorgan Chase & Co. cree que para ver si Circle puede convertirse en una versión estable de Swift, debe centrarse en el progreso de Circle en el servicio al comercio electrónico, los pagos transfronterizos en el sudeste asiático y hacer que los pagos tradicionales como Visa y Mastercard también dependan de USDC.

De lo contrario, Circle solo puede ser el único entre los muchos emisores de stablecoins ordinarios que es sensible al negocio y tiene derechos de precio débiles debido al cumplimiento (lo que parece implicar el cumplimiento con el éxito y el cumplimiento, y el cumplimiento con la derrota y la restricción).

8.57K

Populares

Ranking

Favoritas

Onchain en tendencia

Tendencia en X

Principales fondos recientes

Más destacadas