Populære emner

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

vivienna.btc

Makroøkonomi og opsjoner | Bitcoin-er siden 2017 | Forrige Defi-forsker @huobiglobal | INTJ

Enten det er mulighet, tålmodighet eller entusiasme, er det en utløpsdato. En gang og igjen, så igjen, så igjen, tre ganger utmattet.

Forutsetningen for å følge disiplin er at det er stor sannsynlighet for å tråkke på riktig trend, hvis det er en feil, eller trenden har endret seg, er det bedre å justere raskt og stoppe tapet i tide før "ytterligere nedgang".

20,79K

Takk Mr. Ni for divergerende tenkning~

Mange snakker om Powell, og fokuset er på ham 1. om det er for sakte (for sakte til å heve renten + for sakte til å kutte renten); 2. Om du dekker himmelen med én hånd.

Først av alt, la oss se på at siden Powell tiltrådte i 2018, har den amerikanske økonomien opplevd en prosess fra sterk vekst til virkningen av den nye kroneepidemien og deretter til en gradvis bedring. Selv om han lyktes i å stabilisere finansmarkedene tidlig i 2020 med enestående lettelser (som direkte kjøp av selskapsobligasjoner og massive kvantitative lettelser) i møte med pandemien, utløste renteøkningen i 2018 også vill markedsvolatilitet, med Trump som offentlig kritiserte ham for å være for aggressiv på den tiden (selv om Powell selv anså seg selv for å være for sent ute). Samlet sett er imidlertid Powells prestasjoner i krisehåndtering fortsatt veldig gode, men det kan fortsatt diskuteres om de politiske justeringene i den ordinære perioden er fullt kompetente, spesielt når det gjelder å balansere inflasjonskontroll og langsiktig økonomisk vekst.

Men å opprettholde økonomisk vekst og prisstabilitet er ikke oppgaven og målet til en av Feds avdelinger.

Hvis pengepolitikken sammenligner virkningen på likviditeten fra finanspolitikken, påvirker pengepolitikken (f.eks. rentekutt eller renteøkninger) direkte markedslikviditeten gjennom rentejusteringer og åpne markedsoperasjoner, og virkningen er rask og omfattende, spesielt i krisesituasjoner (f.eks. 2020). Finanspolitikken (f.eks. offentlige utgifter eller skattekutt) påvirker likviditeten mer indirekte, krever godkjenning fra Kongressen og henger etter i implementeringen, men kan være større (f.eks. stimulansepakker fra pandemitiden). Med en rente på 4,5 prosent kan et rentekutt øke risikoviljen på kort sikt, men dersom finanspolitikken ledsages av storstilt infrastruktur eller subsidier, kan likviditetssjokket bli mer langvarig. Kombinasjonen av de to er avgjørende, og pengepolitikken alene vil kanskje ikke være i stand til å takle langsiktig inflasjonspress.

Dilemmaet som en annen styreleder står overfor kan med andre ord ikke løses ved bare å justere renten.

Hvis Powell går av på grunn av politisk press, som Trumps innflytelse, kan den nye presidenten endre stil, men interne uenigheter og dataorientering vil begrense muligheten for å «dekke himmelen med én hånd». Dette er fordi Feds uavhengighet i stor grad skyldes det faktum at beslutningstakingen ikke er direkte forstyrret av Kongressen eller den utøvende makten, og at FOMCs møter og punktplott gjenspeiler kollektiv vurdering basert på data, snarere enn et enkelt lederskap (bare se på de daglige talene til hver stemmekomité). Selvfølgelig er det et argument for at Powell må være i stand til å påvirke andre velgere for å være kvalifisert til å være styreleder, og det er mulig å jobbe for at Fed skal ha noe å si, så det gjør jeg ikke.» Disse kontrollene og balansene øker markedets tillit til politikken, men det kan også komplisere forventningsstyringen. For markedet gir denne uavhengigheten stabilitet, men den kan også utløse kortsiktig volatilitet på grunn av mangel på åpenhet i beslutningstaking.

Phyrex14. juli 2025

Dette burde være ideen til mange små partnere, selv om mange små partnere sier at Fed er styrelederen kan bestemme, men å dømme etter dot plott og talene i møtereferatene, selv om det er "partipolitiske tvister" innen Federal Reserve, er det fortsatt ganske ansvarlig for ansvaret til Federal Reserve.

Derfor, selv om Powell blir erstattet av Trumps person, kan det hende at han ikke er i stand til å dekke himmelen med én hånd, og selv om han dekker himmelen med én hånd, hvis inflasjonen i USA fortsetter å stige, vil den fortsatt gå tilbake til innstrammingsruten.

For det andre snakket vi mye om rentekutt i 2023 og 2024, defensive rentekutt og avhjelpende rentekutt, førstnevnte kan faktisk fremme investorers risikoappetitt når den amerikanske økonomien ikke har en resesjon, mens sistnevnte kutter renten på grunn av økonomiske problemer, noe som naturlig nok ikke vil være til fordel for risikomarkedet.

Hvis rentene begynner å kutte i september, og den amerikanske økonomien fortsatt er ganske stabil og arbeidsledigheten er lav, så faller den inn i førstnevnte, noe som er bra for risikomarkedene. Men det er midlertidig. Tross alt må dagens rente på 4,5 % senkes enda mer.

74,81K

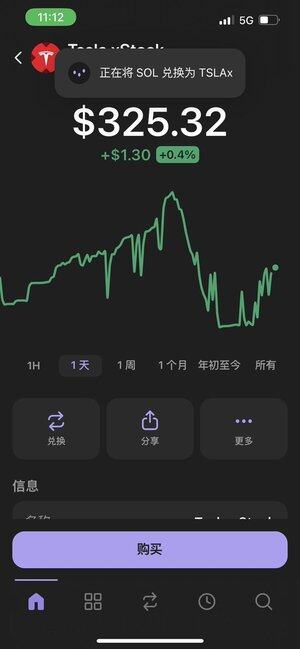

【Hørsel DYOR】xStocks-token er i hovedsak en corp-gjeldsstruktur (sporing av den underliggende eiendelen), ikke et aksjetoken.

Utstedelsen av obligasjoner sporer de underliggende eiendelene, og utstederen trenger ikke depotkvalifikasjoner, så den støttede utstederen er en SPV, og SPV-en har ikke distribusjonskvalifikasjoner.

Det er en Bermuda DA-lisensenhet involvert i xStock PDSL, som faktisk er et datterselskap av Kraken og distribueres gjennom denne enheten.

Fordi det er en gjeld, er den relatert til utbytte, og xStock airdrops tokens direkte; Tokens involverer heller ikke korpshandlinger. Obligasjoner kan utstedes ihendehaverobligasjoner, så de er faktisk mer som stablecoins i naturen, som er selskapsforpliktelser.

Enda viktigere, overføring av eierskap til gjeld trenger ikke å registreres (egenkapital kreves), så det er ingen stempelavgift i midten (selv om det er en skatt som er veldig latterlig i tradisjonell finans), og enhver overføring kan gjøres på kjeden.

Kjøpet vil innebære utveksling av forskudd og stablecoins, så det er en enkelt kjøpsgrense. I tillegg støtter tradisjonelle meglerhus kun markedets åpningstider på hverdager pluss blueocean før- og ettertid, for å kompensere for tapene til market makers, er spredningen satt til 1 %, og gebyret er faktisk relativt høyt, 0,5 %.

Alt i alt har det ingen ytterligere effekt å gi brukerne tilgang til amerikanske aksjer, men det er tilstrekkelig foreløpig. Hvis institusjonalisering skal gjennomføres i fremtiden, er det fortsatt behov for andre distribusjonsstrukturer og løsninger

12,22K

I teorien er dette faktisk risiko.

USDT har imidlertid alltid blitt shortet, men det har aldri blitt overgått. Så mange institusjoner ønsker å utstede stablecoins, som VISA eller til og med Alipay WeChat, hvis de utsteder stablecoins, er de også svært konkurransedyktige i grenseoverskridende handel og mikrobetalingsscenarier, men de vil ikke kutte i kryptohandel. Hvis Circle med makt ønsker å skjære inn i områder der den ikke har noen fordel, vil den naturlig treffe en stein med et egg. Imidlertid er det fortsatt mange inkrementelle markedsscenarier for kryptobetaling, så hvorfor bare referere til den nåværende kapasiteten for evaluering?

AB Kuai.Dong30. juni 2025

好家伙,摩根大通发表了全面看空 Circle 的评级报告,目标股价 80 u(现在 182),观点和之前提到的看空推文差不多:

· 当前 Circle 重度依赖利息单一收入(占 97%),若美联储每降息一次,公司收入就会明显缩水。

· 为了让交易所渠道推 USDC,要 60 – 70 % 的利息收益砸补给合作方。

· 有越来越多的稳定币对手,试图用更高收益率或用途场景,来抢占市场,这对 USDC 会造成份额打压。

· 如果美国稳定币法案如预期落地,将迫使 Circle 像银行一样,追加自有资本金,压在账上,致回报率被稀释。

· 除了稳定币对手,很多收益产品,如代币化市场基金,也是 Circle 主要面临的竞争对手。

目前,摩根大通认为,想看 Circle 是否能成为稳定币版 Swift,需要重点关注 Circle 在服务电商,和东南亚跨境支付领域的进展,并让 Visa 和万事达卡等传统支付也能依赖于 USDC。

否则,Circle 只能是众多普通稳定币发行方中,因合规导致,业务敏感、价格权弱势的那一方(似乎暗示成也合规,败、受限也于合规)。

8,53K

Topp

Rangering

Favoritter

Trendende onchain

Trendende på X

Nylig toppfinansiering

Mest lagt merke til