トレンドトピック

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

@DannyDayan5とのインタビューで、彼はコンセンサスに挑戦する新しい金融状況モデルを分析しました。

FRBはそれが制限的であると考えているが、成長とインフレはそうではないと言っている。

ダニーが次のインフレ波が過熱している可能性があると考える理由↓

成長は回復しているが、インフレもそれに伴って来ている。

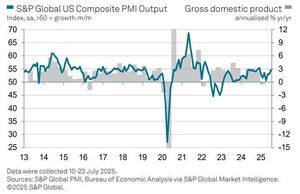

➤ 第1四半期のGDPは弱く見えたが、ノイズを除いた名目5.8%だった

➤ FRBが堅調に推移しているにもかかわらず、金融環境は4月以降緩和している

➤ PMIデータは、強力なサービスと価格決定力を示唆しています

インフレの脈動はFRBが認めているよりも大きい。

移民は隠れた要因であり、誰も正しくモデル化していません。

➤ 移民の急増により、潜在成長率は2年間で3%に上昇しました

➤ その流れは2025年に崩壊し、潜在GDPは~2%に戻りました

➤ 今では、控えめな成長でさえインフレに見えるかもしれません

FRBは労働力の減少を読み間違えて過剰引き締めのリスクがある。

@DannyDayan5 ダニー氏の新しい枠組みは、金融状況を成長とインフレの衝動に分類しています。

➤ 株式 = 家計の富 = 需要 = インフレ

➤ ドル安=輸入価格の上昇

➤ 債券は複数の相反するシグナルを反映するようになりました

1つのインデックスのFCIでは、もはやうまくいきません。

ドルはFRBの盲点であり、警告を発している。

➤ インフレスワップが上昇する中でも利下げ期待が高まっている

➤ ハト派的なFRBのトーン+トランプ氏のFRBの潜在的な指名=信頼性の打撃

➤ 関税 + 貿易の減少 = 外貨保有の減少

ドル安は次のインフレ波を引き起こす可能性がある。

なぜ市場はまだ亀裂が入っていないのでしょうか?

➤ FRBが肩をすくめれば、株式は依然として3〜4%のインフレを好みます

➤ ドル安が収益を押し上げ、S&P 500 の売上高の 30% が外国産です

➤ 機関投資家は過小評価され、現在は追いかけることを余儀なくされています

パーティーは債券市場がそれを破るまで続きます。

@DannyDayan5 では、現在どのような取引が機能しているのでしょうか?

➤成長↑+インフレ↑=弱気債券、慎重なリスク

➤成長↑+インフレ↓=最大ロングリスク

➤ 成長 ↓ + インフレ ↑ = リスクオフ、ロングコモディティ

➤成長↓+インフレ↓=景気後退トレード

動的なフレームワークは、静的な物語を打ち負かします。

@DannyDayan5 @DannyDayan5から得た重要なポイント:

➤ FRBはインフレ衝動を過小評価している

➤ 移民、関税、FXがマクロの全体像を歪めている

➤ 現代の金融状況を解読するには新しいツールが必要です

➤ ドルは政策に対する最も厳しい制約です

@DannyDayan5 エピソード全体などは以下をご覧ください。↓

➤ ユーチューブ 🎥 :

➤ アップル 🎙️ :

➤ スポティファイ 🎙️ :

1.26K

トップ

ランキング

お気に入り