Popularne tematy

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

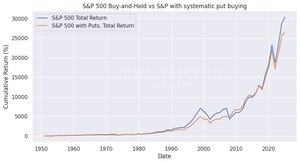

Przez lata słyszeliśmy, jak menedżerowie ryzyka ogonowego argumentują, że zabezpieczenie ogonowe zmniejsza wariancję portfela, pozwalając inwestorom efektywniej kumulować zyski i ostatecznie osiągać wyższy zwrot geometryczny. Twierdzenie jest takie, że alokacja 1%–3% rocznie na zabezpieczenie ogonowe o stałych kosztach poprawia wyniki w porównaniu do po prostu posiadania akcji S&P. Niektórzy idą nawet tak daleko, że mówią, iż w przypadku spadku o 20% w S&P w ciągu dowolnych 3 miesięcy, ich zabezpieczenie sprawi, że inwestor stanie się "cały"... co oznacza, że 2% zabezpieczenie magicznie rekompensuje straty w pozostałych 98% alokacji akcji (S&P).

Oto problem. Większość tych twierdzeń opiera się na danych nadmiernie dopasowanych, które są zakotwiczone w ekstremalnych epizodach, takich jak 2008 i 2020. Kiedy wydłużysz okres analizy do bardziej statystycznie znaczącego czasu, powiedzmy 70 lat zamiast 20, zobaczysz zupełnie inny obraz. Portfele z wysokimi stratami z zabezpieczeń ogonowych często osiągają gorsze wyniki niż portfele, które w ogóle nie są zabezpieczone.

Więc przeprowadziliśmy testy stresowe. I zrobiliśmy wszystko, co możliwe, aby sprzyjać zabezpieczeniu ogonowemu.

Modelowaliśmy to jako opcję jednorazową: zero utraty wartości do końca roku. Bez rolowania, bez zmian cen, bez poślizgu, bez żadnych realnych obciążeń, które wiążą się z instrumentami pochodnymi. Zakładaliśmy idealne wyjście: menedżer wychodzi z zabezpieczenia na szczycie skoku zmienności, pokrywa cały spadek i ponownie wchodzi w S&P dokładnie na dnie. Więc to jest zasadniczo 2% rocznej alokacji w opcji jednorazowej, która, dopóki S&P spadnie o 20% w 3-miesięcznym oknie, pozwala menedżerowi odzyskać całkowite straty na pozostałych 98% ich portfela, z ich zabezpieczeniem.

To czysta fantazja, nawet dla najlepszych traderów na świecie. A jednak, daliśmy im tę fantazję.

Zignorowaliśmy również opłaty. W rzeczywistości wiele strategii zabezpieczeń ogonowych pobiera "opłaty za rozwiązania dostosowane do potrzeb", które wynoszą ponad 2% rocznych kosztów, znacznie więcej niż standardowe opłaty funduszy hedgingowych.

Oto, co odkryliśmy: nawet przy tych absurdalnie korzystnych założeniach, po prostu trzymanie S&P przyniosło lepsze wyniki niż portfel zabezpieczony.

Czy to oznacza, że zabezpieczenie ogonowe jest bezużyteczne? Wcale nie. Ale oznacza to, że większość statycznych, opartych na rozwiązaniach zabezpieczeń ogonowych—z dużymi stratami i nierealistycznymi założeniami—robi więcej szkody niż pożytku.

Więc następnym razem, gdy ktoś powie: "Nie ma znaczenia, czy zabezpieczenie traci pieniądze", pokaż im matematyki. Zabezpieczenie, które zbyt mocno "krwawi", niezależnie od tego, jak jest reklamowane, może cicho zniszczyć portfel. Nie chodzi o to, czy się zabezpieczasz, ale jak się zabezpieczasz, co decyduje o tym, czy dodaje wartość, czy po prostu ciągnie w dół.

13,78K

Najlepsze

Ranking

Ulubione