Актуальные темы

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

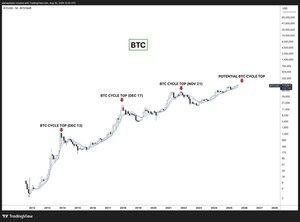

Глубина: действителен ли 4-летний цикл криптовалют? (Когда выходить на пик)

Сначала вывод, три наиболее вероятных сценария по убыванию приоритета:

Первый (высокая вероятность): цикл «удлиняется». Пик бычьего рынка после халвинга может больше не быть строго 12-18 месяцев, а быть удлинённым или нарушенным макроэкономическими колебаниями и притоком институциональных средств, формируя более плавный и продолжительный бычий рынок.

Второй (средняя вероятность): волатильность «ослабевает». С увеличением институциональных средств, приходящих через ETF, рынок становится более глубоким и ликвидным, крайняя волатильность бычьих и медвежьих циклов может ослабнуть, и биткойн больше напоминает «цифровое золото», приемлемое для институциональных инвесторов.

Третий (низкая вероятность): цикл «полностью теряет силу». Если в будущем макроэкономическая среда продолжит ужесточаться или произойдут непредвиденные «черные лебеди», которые полностью подавят все положительные эффекты от халвинга, то модель 4-летнего цикла полностью утратит свою силу.

Развернём логику:

1. Почему говорят, что цикл «теряет силу» или «меняется»?

Потому что новые переменные коренным образом перестраивают рынок.

Участие институциональных средств: стабильные монеты, токены акций на американском рынке, постоянные покупки токенов (DAT) и предыдущий биткойн-ETF на спот-рынке значительно изменили правила игры.

Это привело к постоянному и огромному притоку институциональных средств, который значительно превышает прежние объемы. Бычий рынок больше не движется только розничными инвесторами, а возглавляется традиционными финансовыми гигантами. Эта новая сила делает влияние халвинга на предложение (предельный эффект продолжает уменьшаться) незначительным.

Макроэкономика: связь крипторынка с глобальной макроэкономикой никогда не была такой сильной, особенно в связи с денежной политикой ФРС (процентные ставки) и глобальной ликвидностью.

Зрелость и диверсификация рынка: рынок больше не вращается вокруг биткойна. Эфириум, Солана и стабильные монеты, RWA, AI+Crypto и другие новые нарративы привлекают значительные капиталы и формируют свои независимые «малые циклы». Капитал больше не ждет халвинга биткойна, а активно ищет новые точки роста, что делает весь рынок менее согласованным.

2. Неизменные факторы

Историческая закономерность: после трех предыдущих халвингов биткойна (2012, 2016, 2020) рынок без исключений входил в 12-18-месячный бычий рынок. Эта модель повторяется, что является результатом совместного действия шока предложения от халвинга и роста затрат для майнеров.

Психологическое воздействие участников рынка: несмотря на множество новых переменных, анализ данных на блокчейне от Glassnode показывает, что текущий приток капитала и поведение долгосрочных держателей перекликаются с поведением в аналогичной стадии предыдущих циклов. Это означает, что основные динамики спроса и предложения и психология инвесторов по-прежнему играют свою роль.

Вывод:

Исходная динамика халвинга все еще существует, но постепенно ослабевает, новые макроэкономические факторы и институциональные средства начинают доминировать в формировании нового цикла.

Участники рынка не должны просто считать, что 4-летний цикл существует или нет, а должны быть готовы к более сложным возможностям на основе текущей ситуации.

Если трудно предсказать, то не стоит и пытаться.

29,1K

Топ

Рейтинг

Избранное